Különbség a nyugdíj és a járadék között

A nyugdíj és az járadék a nyugdíjazás után finanszírozási rendszer vagy terv. A piacon sok nyugdíjrendszer érhető el, és ezeknek ugyanaz a célja, hogy segítsen pénzt megtakarítani és időskorban jövedelmet biztosítson.

Részletesen tárgyaljuk a Pension vs Annuity-t.

Nyugdíj

A nyugdíj nem más, mint az a pénz, amelyet rendszeresen fizetnek egy olyan személynek, aki egy bizonyos életkor elérése miatt nyugdíjba vonult. A nyugdíjalapot általában fenntartja és a munkaadó hozza létre a munkavállalók számára. Amikor egy alkalmazott dolgozik, a munkáltató a járulékot a nyugdíjalapba fizeti, és ennek következtében a munkavállalónak nem kell aggódnia a munkavégzés közbeni megtakarítás miatt. Ha munkavállalónak van egy nyugdíja, akkor nem kell megállapodást kötni a munkáltatóval, ha a nyugdíjazáskor ezt fizeti. Tehát ez egy hosszú távú megtakarítási terv, amelyben a személy adókedvezményben részesül a nyugdíjszámlára fizetett pénz után.

Járadék

A járadék nem más, mint a biztosítási termékek. Ezt a szerződéssel a biztosító társasággal kapja meg. Az életjáradékban az ügyfélnek bizonyos összegű szerződést kell megvásárolnia, amelyet az ügyfelek egyösszegű összeggel vagy időszakos kifizetésekkel finanszíroznak. A biztosító társaság ezt a pénzt befektetési alapba, részvénybe vagy kötvénybe fekteti be, hogy megszerezze a jövedelmet. Az ügyfél rendszeres kifizetést kap a járadékból, a megállapodás szerint. Ez egy egyszerű befektetési és jövedelemszerző eszköz, amelynek biztosítótársasága járadékot fektet be a tőzsdén.

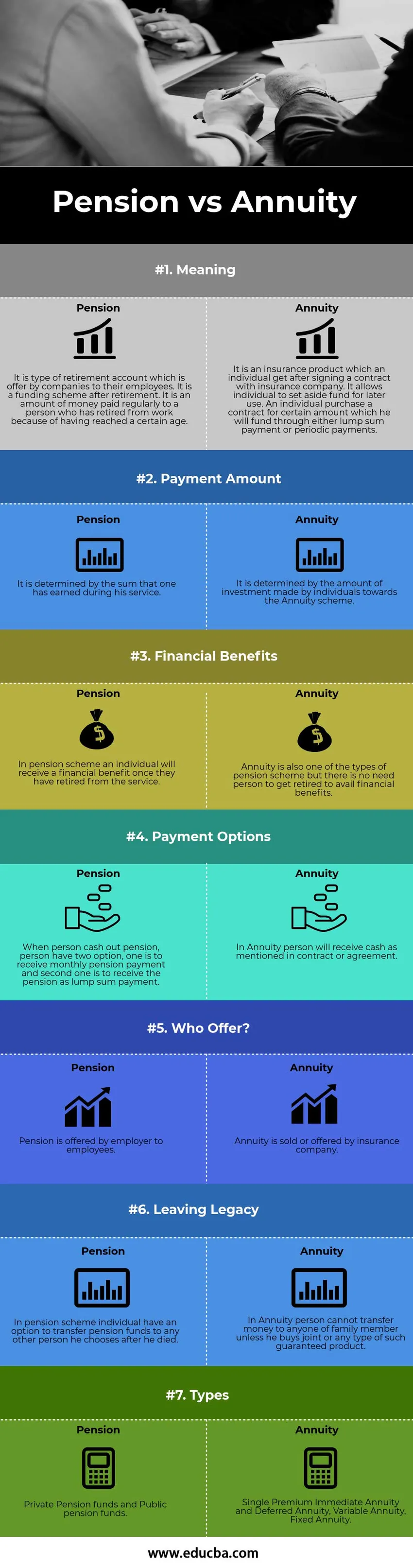

Head-to-Head összehasonlítás a nyugdíj és a járadék között (Infographics)

Az alábbiakban látható a 7 legfontosabb különbség a Pension vs Annuity között

Főbb különbségek a nyugdíj és a járadék között

Mind a nyugdíj, mind a járadék népszerű választás a piacon; beszéljünk néhány fő különbségről a nyugdíj és a járadék között.

- A járadék olyan pénzügyi rendszer, amely meghatározott időtartamon keresztül készpénzt fizet a meghatározott időtartamra, míg a nyugdíj egy nyugdíjszámla, amely készpénzt fizet a szolgálatból való nyugdíja után.

- A nyugdíj összegét csak a nyugdíjba vonulás után kapják meg, míg a járadék összegének megszerzéséhez az embernek nem kell várnia a nyugdíjba vonulást.

- Az egyik legfontosabb különbség az, hogy a nyugdíj összege attól az összegtől függ, amelyet az ember megszerezett karrierje során, míg a járadék összege attól függ, hogy egy ember egy év alatt befektetett pénzt.

- Az életjáradék-rendszert bárki megvásárolhatja a biztosítótársaságtól, míg nyugdíjban nem részesülhet, ezt a munkáltató kínálja a munkavállalóknak a munkavállalói juttatások részeként.

- Az a személy, aki nyugdíjat igényel, megszűnése után általában családi nyugdíjssá alakul át, miközben a járadékot az egyéni élet és a közös számlatulajdonos fizetik meg, megállapodás szerint.

- A járadékot általában használják a pénzügyi piacokon, míg a nyugdíjalapot általában nem használják a pénzügyi piacokon.

- A járadék nagy előnye, hogy járadékot nyit az a személy, míg a nyugdíjszámlát a munkáltató nyitja meg, nem pedig egy alkalmazott vagy személy.

- A nyugdíjszámlán kevesebb az átláthatóság a járadékrendszerhez képest, mivel a nyugdíj napi fenntartását nem személy kezeli.

Nyugdíj és járadék összehasonlító táblázat

Nézzük meg a nyolc legfontosabb összehasonlítást a Pension and Annuity között

| A nyugdíj és a járadék összehasonlításának alapjai | Nyugdíj | Járadék |

| Jelentés | Ez egyfajta nyugdíjszámla, amelyet a vállalatok kínálnak alkalmazottaiknak. Ez egy nyugdíjazás utáni finanszírozási rendszer. Ez egy olyan pénzösszeg, amelyet rendszeresen fizetnek annak a személynek, aki egy bizonyos kor elérése miatt nyugdíjba ment a munkából. | Ez egy biztosítási termék, amelyet az egyén egy biztosítótársasággal kötött szerződés aláírása után kap. Ez lehetővé teszi az egyének számára, hogy alapot helyezhessenek el későbbi felhasználás céljából. Az egyén egy bizonyos összegű szerződést vásárol, amelyet akár átalányösszegben, akár időszakos kifizetésekkel finanszíroz. |

| Végösszeg | Ezt az az összeg határozza meg, amelyet a szolgálata során megszerez. | Ezt határozza meg az egyének az életjáradék-rendszerbe történő beruházások összege. |

| Pénzügyi előnyök | A nyugdíjrendszerben az egyén pénzügyi ellátást fog kapni, miután visszavonult a szolgálatból. | A járadék egyben a nyugdíjrendszer egyik típusa, de nincs szükség arra, hogy nyugdíjba vonuljon pénzbeli ellátások igénybevételére. |

| Fizetési lehetőségek | Ha valaki nyugdíjat fizet, akkor kétféle lehetősége van: az egyik a havi nyugdíj kifizetése, a második a nyugdíj átalányösszegként történő megszerzése. | A járadékban egy személy készpénzt kap a szerződésben vagy a megállapodásban említettek szerint. |

| Ki kínál? | A nyugdíjat a munkáltató kínálja a munkavállalóknak. | A járadékot a biztosító társaság értékesíti vagy kínálja. |

| Elhagyás öröksége | A nyugdíjban az egyéneknek lehetősége van arra, hogy a nyugdíjalapokat bármely más személynek átutalja, amelyet halála után választott. | Az életjáradékban egy személy nem adhat át pénzt egy családtagjának, kivéve ha együttesen vagy ilyen típusú garantált terméket vásárol. |

| típusai | Magánnyugdíjalapok és állami nyugdíjalapok. | Egyetlen prémium azonnali járadék és halasztott járadék, változó járadék, rögzített járadék. |

Következtetés - Nyugdíj vs járadék

Tehát az elemzésből kitűnik, hogy mind a nyugdíj, mind a járadék közös jövedelemforrás, és mindkettő előnyös az ember számára, ugyanakkor számos különbség van a járadék és a nyugdíj között. A nyugdíj egy nyugdíjszámla, amelyet a munkáltató a munkavállalónak kínál a munkaadó javára, és a járadék olyan biztosítási termék, amelyet egy személy szerzõdés megvásárlásával kap. A járadék olyan pénzügyi eszköz, amely meghatározott időtartamra készpénzt fizet, és a nyugdíj az az előny, amelyet a személy nyugdíjba vonulása után (a korhatár befejezése után) él a munka után. A nyugdíj összegét az a teljes pénz számítja ki, amelyet az ember keresett karrierje során, és ezt a pénzt a munkáltató fektette be, a járadék összegét pedig az az összeg, amelyet egy személy fektetett a járadékszámlára vagy rendszerébe. A biztosító társaság járadék pénzt fektet be a befektetési alapba, részvénybe és kötvénybe. A járadéknak az egyik lehetséges hátránya, hogy további díjakat és jutalékokat vet fel, mivel a biztosító társaság pénzt fektet be a tőzsdére, tehát némi díjat számít fel a pénz fenntartására.

Ajánlott cikkek

Ez útmutatóként szolgál a legfontosabb különbséghez a Pension vs Annuity között. Itt is megvitatjuk a Pension vs Annuity kulcsfontosságú különbségeket az infographics és az összehasonlító táblázat segítségével. Lehet, hogy megnézi a következő cikkeket is, ha többet szeretne megtudni.

- A fedezeti alap és a befektetési alap legfontosabb különbségei

- Angyal befektető vs kockázati tőke

- A költségek és a költségek összehasonlítása

- Az adósság és a saját tőke legfontosabb különbségei