Saját tőkeköltség-képlet (Tartalomjegyzék)

- Saját tőke költségképlete

- Saját tőke kalkulátor

- Tőkeköltség-képlet Excelben (Excel sablonnal)

Saját tőke költségképlete

A saját tőke költsége meghatározható úgy, mint a részvényes vagy a befektető által megkövetelt minimális hozam, amikor a tőkét a társaságba helyezik.

Itt van a tőkeköltség-képlet -

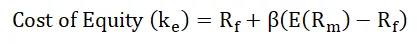

Hol

- ke = Saját tőke költsége

- R f = kockázatmentes ráta

- β = részvény / társaság bétaverziója

- E (R m ) - R f = részvénykockázat prémium

Példák a tőkeköltség-képletre

Vegyünk egy példát a társaság tőkeköltségének megismerésére: -

A saját tőkeköltség-képlet Excel sablont itt töltheti le - Saját tőkeköltség-képlet Excel sablonSaját tőkeköltség-képlet - 1. példa

Vegyünk egy példát egy olyan X részvényre, amelynek kockázatmentes mértéke 10%, béta 1, 2 és tőkekockázat prémium 5%.

A saját tőke költsége az alábbi képlet alapján kerül kiszámításra

- Tőkeköltség (ke) = Rf + β (E (R m) - Rf )

- Saját tőke költsége = 10% + 1, 2 * 5%

- Saját tőke költsége = 10% + 6%

- Saját tőke költsége = 16%

Saját tőkeköltség-képlet - 2. példa

Vegyünk példát egy indiai Reliance cégre.

Kockázatmentes Rf = 10 év államkincstárjegy-hozam = 7, 48%

A béta β kiszámítható a részvények előző évek hozama alapján, visszavetve a piaci hozammal. Feltételezés céljából a pénzügyi forrásokból már kiszámítottuk a bétát, és jelenleg 1, 18-ra feltételezzük

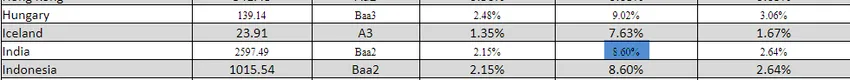

A részvénykockázati prémiumot (E (R m) - Rf ) Damodaran webhelyéből lehet feltételezni, aki egy NYU professzor, és kiszámította az összes ország piaci kockázati felárát.

Amint láthatjuk, az indiai tőkekockázati prémium 8, 6%.

A saját tőke költsége az alábbi képlet alapján kerül kiszámításra

- Tőkeköltség (ke) = Rf + β (E (R m) - Rf )

- Tőkeköltség = 7, 48% + 1, 18 (8, 6%)

- Saját tőke költsége = 7, 48% + 10, 148%

- Saját tőke költsége = 17, 63%

Saját tőkeköltség-képlet - 3. példa

Vegyünk egy példát egy Exxon Mobil cégre, amely a New York-i tőzsdén jegyzett.

Kockázatmentes Rf = 10 éves államkincstárjegy-hozam = 2, 67%

A béta β kiszámítható a részvények előző évek hozama alapján, visszavetve a piaci hozammal. Feltételezés céljából a pénzügyi forrásokból már kiszámított Béta-t veszünk fel, és jelenleg feltételezzük, hogy ez 0, 63

A részvénykockázati prémiumot (E (R m) - Rf ) Damodaran webhelyéből lehet feltételezni, aki egy NYU professzor, és kiszámította az összes ország piaci kockázati felárát.

Amint láthatjuk, az Egyesült Államok tőkekockázati prémiumja 5, 96%.

A saját tőke költsége az alábbi képlet alapján kerül kiszámításra

- Tőkeköltség (ke) = Rf + β (E (R m) - Rf )

- Tőkeköltség = 2, 67% + 0, 63 (5, 96%)

- Tőkeköltség = 2, 67% + 3, 7548

- Saját tőke költsége = 6, 42%

A tőkeköltség-képlet magyarázata

A saját tőke költsége meghatározható úgy, mint a részvényes vagy a befektető által megkövetelt minimális hozam, amikor a tőkét a társaságba helyezik. Ez a megtérülés a tízéves államkötvény hozamát meghaladó kockázati prémiummal függ össze, mivel ezt a kötvényt általában kockázatmentes befektetésnek tekintik. A saját tőke költsége mérhető akár osztalék-diszkontmodell, akár a jobban követett tőke-eszköz árazási modell (CAPM) segítségével.

A tőke vagyonárazási modell a kockázatmentes kamatlábat, a béta-t és a részvénykockázati prémiumot használja bármely társaság vagy vállalkozás tőkeköltségének mérésére.

Kockázatmentes kamatláb - Ez az a megtérülés, amelyet a befektető elvár egy teljesen kockázatmentes befektetéstől. Általában a 10 éves államkötvény hozamokat használják a kockázatmentes kamatláb proxyjaként. Feltételezzük, hogy a szövetségi kormány által nyújtott biztonság miatt a tízéves államkötvények hozama nem rendelkezik nemteljesítési kockázattal, volatilitással és nulla béta értékkel.

Béta - A béta úgy határozható meg, hogy a társaság tőkehozamai milyen mértékben változnak a teljes piac hozamával. A béta mind az üzleti, mind a pénzügyi kockázat függvénye. A mérést úgy végezzük, hogy a részvények hozamait regresszáljuk a piaci hozamokkal, például 5 vagy 10 évre. Általában a béta értéke kevesebb, mint 1 vagy kevesebb, mint 1. A magasabb béta azt jelzi, hogy a vállalat részvényárfolyamai nagy volatilitással bírnak, ami növeli a saját tőke költségeit.

Tőkekockázati felár - meghatározható kiegészítő kompenzációként, amelyet a befektetők elvárnak a pénzük kockázatos eszközökbe történő elhelyezéséért. Ezt a kiegészítő kompenzációt kérik, mivel a piacok volatilitása nagyobb, mint a biztonságosabb kötvényeknél. A részvénykockázati felár piaci forrásokból becsülhető meg. A széles körben használt forrás a Damodaran NYU Stern professzora által kiadott kockázati prémium, amelyet több befektető is használ.

A saját tőkeköltség jelentőségének és felhasználásának képlete

A tőke vagyonárazási modellt a befektetők széles körben használják a tőkeköltség kiszámításához. Ez az a várt hozam, amelyet a befektetőknek megkövetelnek pénzük kockázatos eszközökbe történő elhelyezéséhez. A saját tőkeköltség számítását ezután kiszámítják a tőke súlyozott átlagköltségének kiszámításához, amelyet diszkontáló tényezőként használnak a pénzügyi modellezéshez különböző célokra.

A saját tőke költsége mindig olcsóbb, mint az adósság költsége, mivel az adósságbefektetést eszközökkel biztosítják, és az adósságtulajdonosok nagyobb előnyben részesítik a részvénytulajdonosokat, ha a társaságot felszámolják. A saját tőke költsége szintén fontos az adósság összegének meghatározásakor, amelyet a vállalat meg akar venni. Bármelyik társaság optimális tőkeszerkezettel rendelkezik, így a tőkeköltség kiszámítása segít meghatározni az adósság összegét, amelyre szükség van az optimális tőkeszerkezethez.

A saját tőke költsége iparágonként és vállalkozásonként változhat. Például a közüzemi társaságoknak nagyon alacsony a saját tőkéje. Ennek oka a cégek alacsony bétaverziója, mivel a piaci mozgás őket nem befolyásolja nagymértékben. Éppen ellenkezőleg, az acélipari társaságok nagyon magas tőkeköltségekkel járnak, mivel ezeket a piaci mozgás nagyon befolyásolja, és kockázatos befektetéseknek tekinthetők.

Saját tőke kalkulátor

Használhatja a következő tőkeköltség-kalkulátort

| R f | |

| β | |

| E (R m - R f ) | |

| Saját tőkeköltség = | |

| Saját tőkeköltség = | Rf + (β x E (R m - R f )) |

| = | 0 + (0 x 0) = 0 |

Tőkeköltség-képlet Excelben (Excel sablonnal)

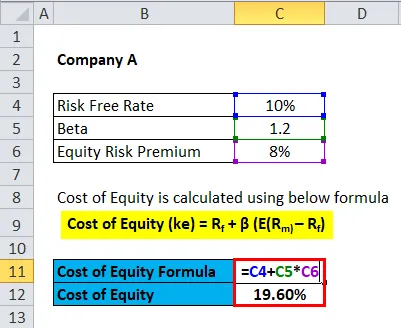

Az alábbiakban példát mutatunk az Excel részvényköltség-képletére. Nagyon könnyű és egyszerű. Meg kell adnia a három bemenetet, azaz a kockázatmentes kamatlábat, az állomány béta-értékét és a részvénykockázat prémiumot

Könnyen kiszámíthatja a részvényköltséget a megadott sablonban szereplő képlet segítségével.

Következtetés

A saját tőke költsége a befektetők által megkívánt megtérülési ráta, ha pénzüket egy vállalkozásba vagy egy vállalkozásba helyezik. A tőke eszköz árazási modellt használják a tőkeköltség becslésére. A tőkeköltséget olyan változókkal mérik, mint a kockázatmentes ráta, a béta és a részvénykockázat prémium. A különböző iparágak és cégek saját tőkéjének költségei hasonló iparágakban külső és belső tényezők miatt változhatnak.

Ajánlott cikkek

Ez egy útmutató a tőkeköltség-képlethez. Itt tárgyaljuk annak felhasználását és gyakorlati példákat. Ezenkívül a tőkeköltség-kalkulátort is letölthető Excel sablonnal látjuk el. A következő cikkeket is megnézheti további információkért -

- A bruttó haszonkulcs képlete

- Számológép a nettó kamatmarzshoz

- Útmutató a nettó haszonkulcs-képlethez

- Eszközforgalmi arány képlet

- Forgalomarány-képlet Példák