Különbségek a tőkebérlet és az operatív lízing között

A lízing szerződéses megállapodás a lízingbeadó (az eszköz tulajdonosa) és a lízingbevevő (az eszköz bérlése) között. Ebben a szerződésben a bérbeadó megadja a jogot egy ingatlan használatára egy adott időszakra, és cserébe a bérlő bérleti díjaknak nevezett fizetési sorozatokat ad. Elsősorban kétféle lízingre vonatkozik: tőkebérlet és operatív lízing. A tőkebérletet pénzügyi lízingnek is nevezik. Bérbeadó lehet bármely szervezet vagy társaság, vagy független testület, bank és intézmény. Bérlő lehet bármi, a szállítás, az ingatlan, a mezőgazdaság, az építés stb.

Ahhoz, hogy a lízing tőkebérletnek minősüljön az Egyesült Államok GAAP-ban, a következő négy feltétel bármelyikének teljesülnie kell:

- A lízingdíj jelenértékének legalább az eszköz valós piaci értékével kell egyenlőnek vagy annál nagyobbnak lennie. Vagyis milyen kifizetéseket kellett volna fizetnünk a birtoklás során, ha a jelenértéket elvégezzük és összehasonlítjuk a piaci értékkel, ha az eszköz PV (lízing)> vagy = MV értéke tőkebérletnek minősíti. Tegyük fel, hogy az ingatlan piaci értéke 100, és a kifizetéseket 25 évig teljesítik, és így az összes kifizetés P. V-jére 110. Itt nagyobb, tehát tőkebérletnek minősítik.

- A lízing futamideje legalább a hasznos élettartam 75% -a. Példánkban a hivatali ideje 25 év, és feltételezzük, hogy az ingatlan hasznos élettartama 20 év. Tehát 75% (20) = 15 év, amely teljesíti az így tőkebérletnek minősített feltételt.

- A tulajdonjog átruházása a birtoklás végén.

- Opció az eszköz diszkontált áron történő megvásárlására a birtoklás végén. Az IFRS vonatkozásában még egy kritérium van annak értékelésére tőkebérletként.

- Csak a bérlő használhatja az eszközt anélkül, hogy a lízingbe vett eszközökben jelentős változtatásokat hajtottak volna végre.

Mielőtt elkezdené a különbségeket, gondoljon csak a tőkebérletre, mint az ingatlan birtoklására, és az operatív lízingre, mint az ingatlan bérlésére. Megértsük a két lízing teljes különbségét ugyanazon a példán.

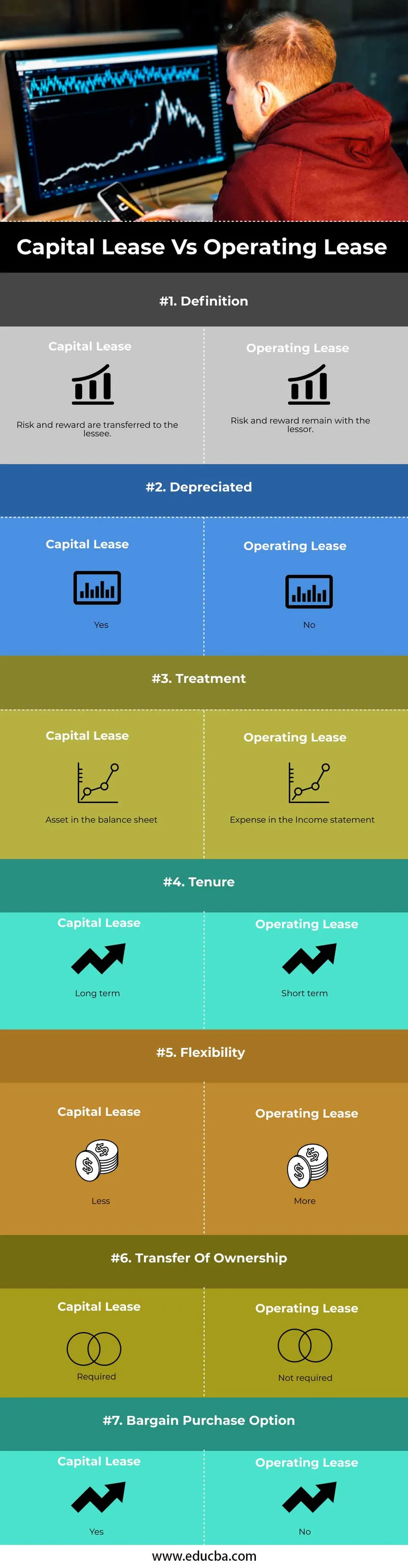

Összehasonlítás a tőkebérlet és a működési lízing között (Infographics)

Az alábbiakban a 7 legnépszerűbb különbség van a tőkebérlet és a működési lízing között

Főbb különbségek a tőkebérlet és az operatív lízing között

Beszéljük meg a tőkebérlet és az operatív lízing közötti főbb különbségeket:

- Az eszköz tulajdonjogával kapcsolatos kockázatokat és megtérüléseket a lízingbevevő átruházza tőkebérlet útján. Operatív lízing esetén az eszköz tulajdonjogával kapcsolatos kockázat és haszon a lízingbeadóval marad.

- Miközben ugyanazt a példát vesszük, mint a fentiekben, értékcsökkenjük az eszközt a mérlegünkben, azaz az a tulajdon, amely a birtokunkban van, az idővel csökken. A tőkebérlet értékcsökkenése miatt csökken az adóköteles jövedelem. Az ingatlan bérbeadása azonban nem értékcsökken az időszak során.

- Mindkét lízingtípus elszámolása a bérlőtől vagy a bérbeadótól függ. A operatív lízing ráfordításként szerepel az eredménykimutatásban. Vagyont nem ruháznak át és kölcsönöznek a lízingbevevőnek. Működési lízing esetén nincs mérlegbejegyzés. Nincs eszköz értékcsökkenés. Tőkebérlet esetén az eszköz tulajdonjogának átruházása a lízingbevevő számlájára történik. A lízinget így kölcsönként kell kezelni, a kifizetéseket (Kamat összeget) pedig ráfordításként az eredménykimutatásban. Egy eszközt a mérlegben kell elszámolni. Az eszköz jelenértékét a mérlegben veszik fel, és az időszak során értékcsökkenésre kerülnek.

- A tőkebérlet időtartama hosszú távú, míg az operatív lízing esetében rövid távú. Tehát a tulajdonjog átruházására a tőkebérletben és nem az operatív lízingben van szükség. Pl. Egy ingatlan hosszú ideje fennáll, és meg kell adni a tulajdonjogokat. Bérlés esetén nagyon rövid időre szól, és a tulajdonjog átruházása nem kötelező. Az operatív lízingben a tulajdonjog átruházása a bérbeadónak a teljes lízingidőszakra vonatkozik. Tőkebérlet esetén a tulajdonjog átruházása a birtoklási időszak végén választható. A tulajdonjog átruházható a bérlőre, vagy nem

- A tőkebérletnek nincs rugalmassága az operatív lízinghez képest. Mivel a operatív lízingben a számviteli kezelés nagyon egyszerű, az eszköz rendszeresen megváltoztatható és frissíthető. Jelen példánkban az ingatlan bérbeadását operatív lízingnek tekintettük. Ha változtatnunk kell a bérleti ingatlanban, akkor a folyamat nagyon egyszerű, mivel csak költség merül fel. Tőkebérlet esetén, amikor az ingatlan tulajdonosa vagyunk, az eszköz megváltoztatásának rugalmassága drasztikusan csökken.

- A tulajdonjog átruházására a tőkebérletben és nem az operatív lízingben van szükség. Pl. Egy ingatlan hosszú ideje fennáll, és meg kell adni a tulajdonjogokat. Bérlés esetén nagyon rövid időre szól, és a tulajdonjog átruházása nem kötelező. Ennek következtében nagy a kockázata az elavulásnak a tőkebérlet során. Az operatív lízingben nincs elavulás kockázata.

- Az olcsóbb vétel opció tőkebérlet esetén érhető el. A operatív lízingben nincs olcsó vétel opció.

Tőkebérlet és operatív lízing összehasonlító táblázat

Az alábbiakban a tőkebérlet és az operatív lízing legfontosabb összehasonlítása található

| Az összehasonlítás alapja |

Tőkebérlet |

Operativ lízing |

| Meghatározás | A kockázat és a haszon átkerül a bérlőhöz. | A kockázat és a haszon a bérbeadónál marad. |

| leértékelődött | Igen | Nem |

| Kezelés | Egy eszköz a mérlegben | Költség a jövedelemkimutatásban |

| Birtoklás | Hosszútávú | Rövid időszak |

| Rugalmasság | Kevésbé | Több |

| A tulajdonjog átadása | Kívánt | Nem szükséges |

| Akciós ajánlat | Igen | Nem |

Példa tőkebérletre és operatív lízingre

Példák tőke és operatív lízingre:

Operativ lízing

A társaság 4 éves szerződést köt az épület bérlésére. Nincs lemondási pálca megújítási politika. A karbantartást a bérbeadó viseli. Ezért ezt a bérleti szerződést operatív lízingnek kell besorolni.

Tőkebérlet

Az ABC ltd építőipari eszközöket bérelt az XYZ ingatlantulajdonban lévő társaságtól. A bérleti idő 6 év. 10% -nak tekintve kamatlábat, amely átalakítja az arányt a jelenlegi értékre. A jelenérték 6 éves 10 éves százalékos tényezője 4, 355. A lízingdíj 3 lakk. A minimális lízingdíj jelenlegi értéke 4, 355 * 3 = 13, 065 lakhs.

Következtetés

Mielőtt megkötné és eldöntené a lízing típusát, megfelelő ismereteket kell szereznie a könyvelésről és az adókezelésről. Mind a tőke, mind az operatív lízing előnyei vannak. A társaság igényei és a jelenlegi adózási forgatókönyv alapján dönthet a társaság különféle eszközeire vonatkozó lízing mindkét típusának kombinációjáról.

Ajánlott cikk

Ez útmutatóként szolgál a tőkebérlet és az operatív lízing közötti különbséghez. Itt tárgyaljuk a tőkebérlet és az operatív lízing kulcsfontosságú különbségeit az infographics és az összehasonlító táblázat segítségével. A következő cikkeket is megnézheti további információkért -

- A foglalkoztatott tőke megtérülése

- Működési nyereség vs. nettó nyereség

- Hitel vs lízing

- Kemény pénz és puha pénz