MIRR az Excelben (Tartalomjegyzék)

- MIRR az Excelben

- A MIRR képlet Excelben

- Hogyan lehet használni a MIRR függvényt az Excelben?

MIRR az Excelben

Módosított belső megtérülési ráta (MIRR): Ez egy előre elkészített integrált Excel függvény, amelyet a Pénzügyi funkció kategóriába sorolunk.

- Ez egy befektetés pénzügyi mértéke, vagy jelzi a projekt vagy befektetések potenciális profitját

- A MIRR funkció jobb, mint a belső megtérülési ráta (IRR) a befektetési teljesítmény mutatója szempontjából, és pontosabb

- A pénzügyi elemzők által leggyakrabban használt funkció a befektetési banki szolgáltatásokban, a részvénybefektetésekben, az ingatlanprojektek és a projektek pénzügyi értékelésében

- A MIRR funkciót mind munkalap, mind VBA függvényként használják

Meghatározás

A MIRR Function egy módosított belső megtérülési rátát ad vissza a szolgáltatott időszakos cash flow-k sorozatára. A belső megtérülési rátát úgy számítják ki, hogy figyelembe veszik vagy figyelembe veszik mind a befektetés költségeit, mind a készpénz újrabefektetésével kapott kamatot.

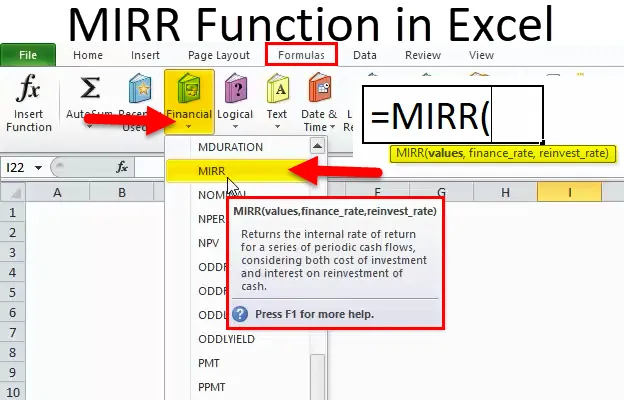

A MIRR képlet Excelben

Az MIRR függvény képlete az Excelben a következő:

A MIRR függvény szintaxisa vagy képlete alább említett érveket tartalmaz:

- Értékek: Ez egy cellareferencia vagy tömb, amely a cash flow-k ütemezésére vonatkozik, beleértve a kezdeti befektetést, a negatív jelrel a patak kezdetén

Megjegyzés: A tömbnek legalább egy negatív értéket (kezdeti kifizetés) és egy pozitív értéket (visszatérítést) kell tartalmaznia. Itt a negatív értékeket kifizetésnek, a pozitív értékeket jövedelemnek kell tekinteni.

- Pénzügyi_szint : A pénzáramlásban felhasznált pénzből felvett hitelfelvétel vagy kamatláb (negatív cash flow)

Megjegyzés: Tizedesértékként is megadható, azaz 0, 07, 7% -ra.

- Reinvest_rate : Ez egy olyan kamatláb, amelyet az újrabefektetett pénzforgalmi összeg után kap (pozitív cash flow)

Megjegyzés: Tizedesértékként is megadható, azaz 0, 07, 7% -ra.

A MIRR FUNKCIÓ segít a negatív és pozitív cash flow-k elkülönítésében és a megfelelő arányú diszkontálásban.

A MIRR függvény használata Excelben

Az MIRR funkció az Excelben nagyon egyszerű és könnyen használható. Nézzen meg néhány példát a MIRR működéséről az Excel programban.

Itt letöltheti ezt a MIRR Function Excel sablont - MIRR Function Excel sablon1. példa

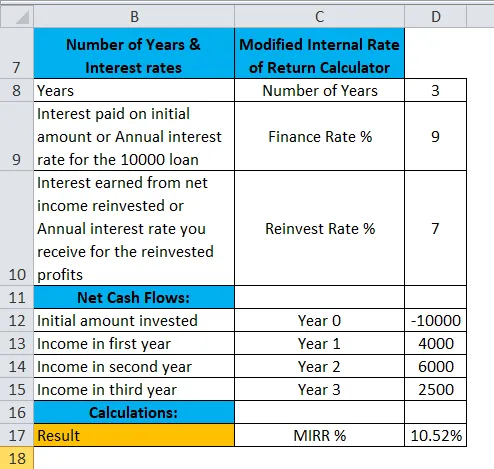

Az alább említett példában a táblázat az alább említett részleteket tartalmazza.

Kezdeti beruházás: 10000, a MIRR finanszírozási ráta 9% és a MIRR újrabefektetési ráta 7%

Pozitív cash flow: 1. év: 4000

2. év: 6000

3. év: 2500

Meg kell határoznom a befektetés módosított belső megtérülési rátáját (MIRR) három év után a MIRR függvény használatával.

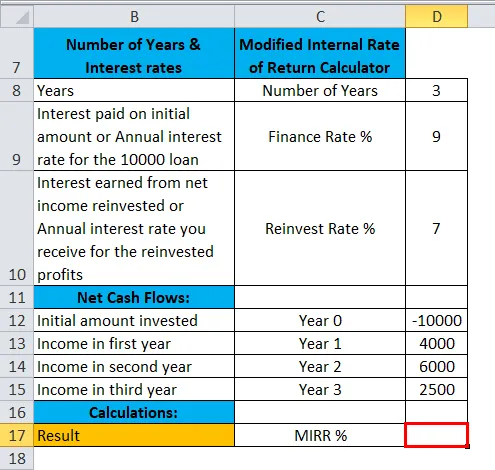

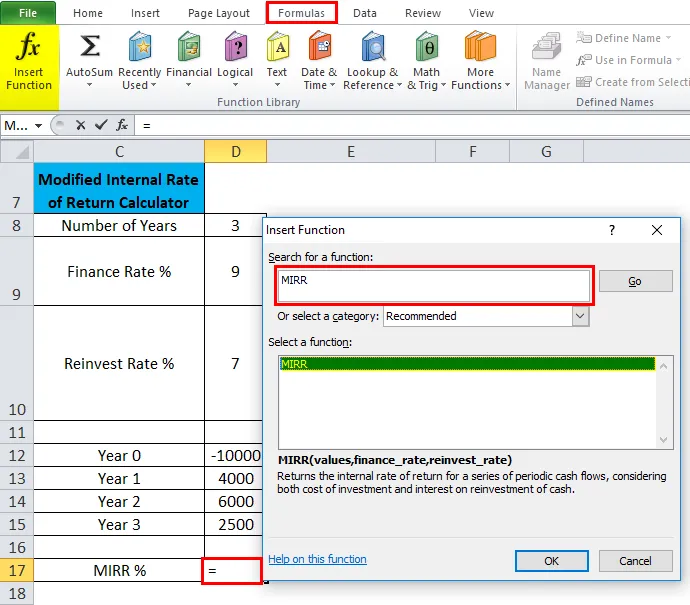

Alkalmazzuk a MIRR függvényt a „D17” cellában.

Válassza ki a „D17” cellát, ahol a MIRR függvényt alkalmazni kell. Kattintson a képlet eszköztáron található Funkció beszúrása gombra (fx), megjelenik egy párbeszédpanel, írja be a „MIRR” kulcsszót a keresőbe, és megjelenik a MIRR funkció. in Válasszon egy funkciómezőt.

Kattintson duplán a MIRR függvényre. Megjelenik egy párbeszédpanel, ahol a max függvény argumentumait ki kell tölteni vagy be kell írni, azaz = MIRR (értékek, pénzügy_arány, újrabefektetési_arány

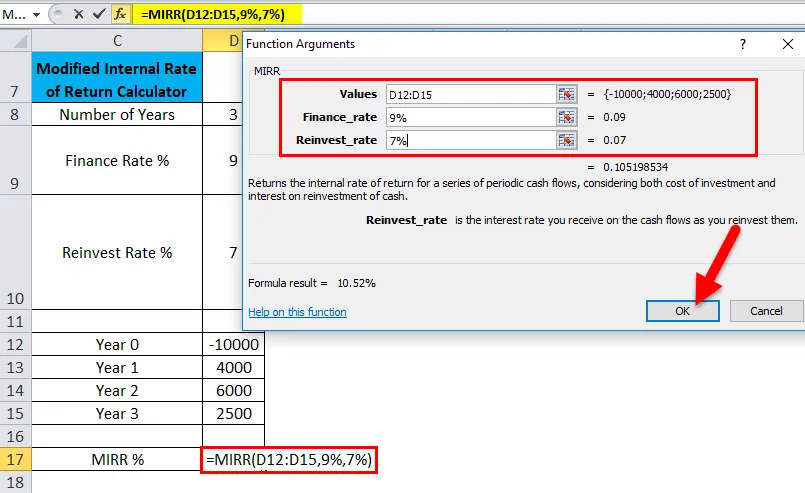

értékek argumentum : Ez egy cellareferencia vagy tömb, amely a cash flow-k ütemezésére vonatkozik, beleértve a kezdeti befektetést, a negatív jelrel a patak kezdetén. Egy tömb vagy cellareferencia kiválasztásához kattintson a D12 cella belsejére, és megjelenik a kiválasztott cella, majd válassza ki a cellákat D15-ig. Tehát az oszloptartományt kiválasztjuk, azaz D12: D15

Pénzügyi_szint: Ez az 10000 hitel kezdeti összegénél fizetett kamat vagy éves kamatláb, azaz 9% vagy 0, 09

reinvest_rate: az újrabefektetett nettó jövedelemből származó kamat vagy az újrabefektetett nyereség után kapott éves kamatláb, azaz 7% vagy 0, 07

A három argumentum megadása után kattintson az OK gombra. = MIRR (D12: D15, 9%, 7%), azaz három év után adja vissza a befektetés módosított belső megtérülési rátáját (MIRR). azaz 10, 52% a D17 cellában

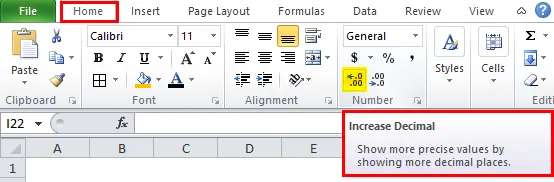

Megjegyzés: Kezdetben 11% -ot ad vissza, de hogy pontosabb értéket kapjunk, kattintson a tizedesjegyet 2 ponttal növelve. Tehát a befektetés pontos hozama, azaz 10, 52%

2. példa - Projektválasztás a legmagasabb hozam alapján

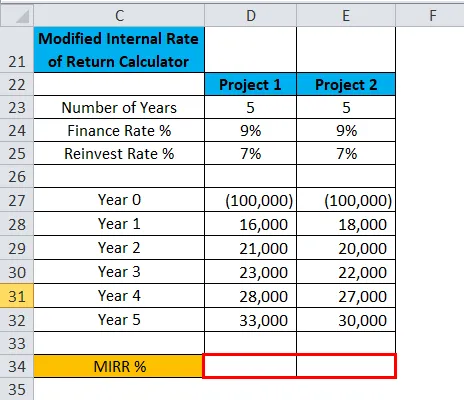

Az alább említett táblázatban tegyük fel, hogy két adott projekt közül egyet akarok választani, ugyanazzal a kezdeti beruházással: 100000.

Össze kell hasonlítanom az ötéves módosított belső megtérülési rátát a 9% -os finanszírozási ráta és a 7% -os reinvest_rate arány alapján mind a projekt esetében, mind a 100000 kezdeti beruházással.

Alkalmazzuk a MIRR függvényt a „D34” cellában az 1. projekthez és az „E34” cellába a 2. projekthez.

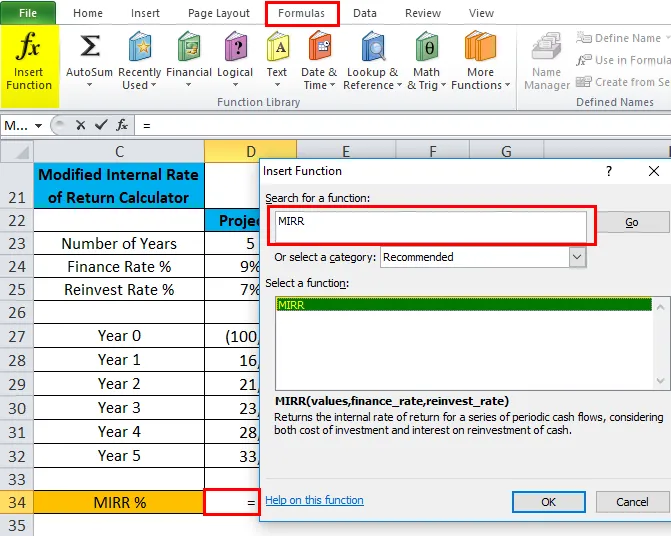

Válassza ki azt a „D34” cellát, amelyben a MIRR funkciót alkalmazni kell. Kattintson a képlet eszköztáron található Funkció beszúrása gombra (fx), megjelenik egy párbeszédpanel, írja be a „MIRR” kulcsszót a keresőegységbe, megjelenik a MIRR funkció in Válasszon egy funkciómezőt.

A fenti lépést egyidejűleg alkalmazzuk az „E34” cellában

Kattintson duplán a MIRR függvényre. Megjelenik egy párbeszédpanel, ahol a max függvény argumentumait ki kell tölteni vagy be kell írni = MIRR (értékek, finanszírozási arány, újbóli befektetési arány) az 1. projekthez.

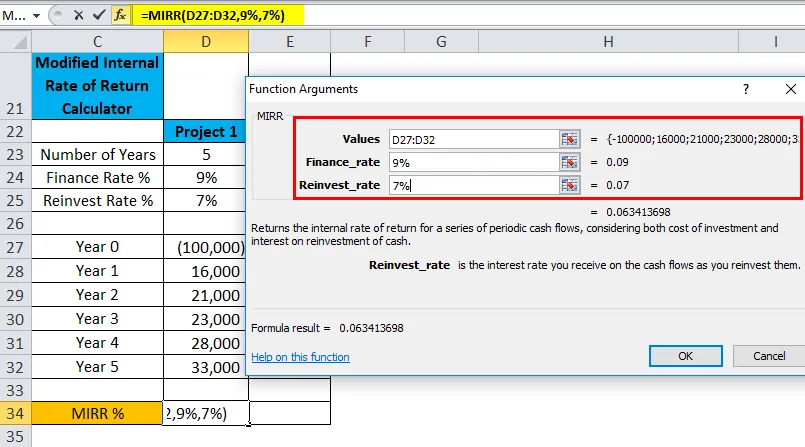

értékek argumentum : Ez egy cellareferencia vagy tömb, amely a cash flow-k ütemezésére vonatkozik, beleértve a kezdeti befektetést, a negatív jelrel a patak kezdetén. Egy tömb vagy cella referencia kiválasztásához kattintson a D27 cella belsejére, és megjelenik a kiválasztott cella, majd válassza ki a cellákat a D32-ig. Tehát az oszloptartományt kiválasztják, azaz a D27: D32

Pénzügyi_szint: Ez az 10000 hitel kezdeti összegénél fizetett kamat vagy éves kamatláb, azaz 9% vagy 0, 09

reinvest_rate: az újrabefektetett nettó jövedelemből származó kamat vagy az újrabefektetett nyereség után kapott éves kamatláb, azaz 7% vagy 0, 07

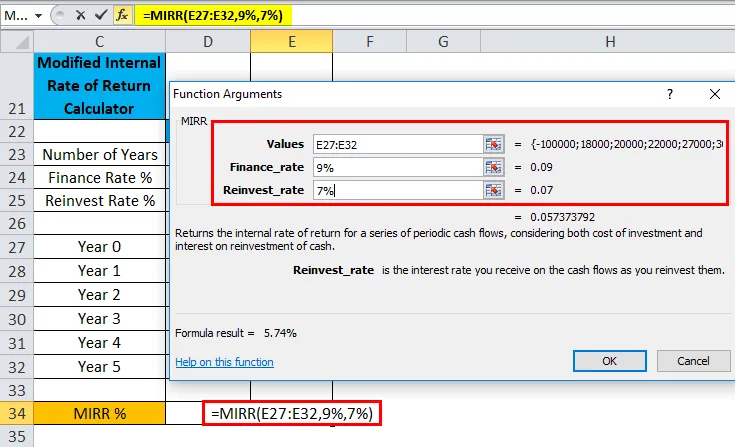

Hasonló eljárást követnek a 2. projektnél is (Ref: Az alábbiakban említett képernyőkép )

Megjegyzés: Ahhoz, hogy pontosabb értéket kapjunk, a D34 és az E34 cellában mind a 1., mind a 2. projektnél 2 ponttal növeljük a tizedesjegyet, hogy az pontos befektetési hozamot kapjon.

Az 1. projekthez

= MIRR (D27: D32, 9%, 7%), azaz három év után adja vissza a befektetés módosított belső megtérülési rátáját (MIRR). azaz 6, 34% a D34 sejtben

A 2. projekthez

= MIRR (E27: E32, 9%, 7%), azaz három év után adja vissza a befektetés módosított belső megtérülési rátáját (MIRR). azaz 5, 74% az E34 cellában

Következtetés: A MIRR számítása alapján az 1. projekt előnyösebb, jobb eredményt adott a 2. projekthez képest

Emlékezzen a MIRR-re az Excel programban

- Az értékeknek legalább egy negatív és egy pozitív értéket kell tartalmazniuk a módosított belső megtérülési ráta kiszámításához. Egyébként a MIRR visszaadja a # DIV / 0 értéket! hiba

- Ha egy tömb vagy referencia argumentum üres cellákat, szöveges vagy logikai értékeket tartalmaz, ezeket az értékeket figyelmen kívül hagyja

- # ÉRTÉK! hiba akkor fordul elő, ha a megadott argumentumok bármelyike nem numerikus érték vagy nem numerikus érték

- A kezdeti beruházásnak negatív értékűnek kell lennie, különben a MIRR függvény hibaértéket ad vissza ( # DIV / 0! Hiba)

- A MIRR Function figyelembe veszi mind a beruházás költségeit (finance_rate), mind a készpénz-újrabefektetéskor kapott kamatlábat (reinvest_rate).

- Az MIRR és az IRR közötti fő különbség az, hogy a MIRR figyelembe veszi a készpénz újrabefektetésekor kapott kamatot, míg az IRR ezt nem veszi figyelembe.

Ajánlott cikkek

Ez egy útmutató a MIRR programhoz Excelben. Itt megvitatjuk az MIRR képletet Excelben, valamint az MIRR Function használatát az Excelben, az excel példával és a letölthető excel sablonokkal együtt. Ezeket a hasznos funkciókat Excelben is megnézheti -

- Útmutató a TEXT funkcióhoz Excelben

- TANH függvény Excelben

- Példák az Igaz funkcióra az Excel programban

- SUBTOTAL függvény Excelben