Bevezetés a pénzügyi elemzéshez

Pénzügyi elemzési példa az üzleti eredmények és a pénzügyi jelentések vizsgálata a gazdálkodó egység teljesítményének megértése céljából. Az elemzés lefedi a vállalkozás jövedelmezőségének, likviditásának és fizetőképességének aspektusait. Ez viszont elősegíti a befektetéssel, a politikával vagy a jövőbeli cselekvési állapot meghatározásával kapcsolatos döntések meghozatalát. Az elemzés megtörténhet vállalati finanszírozásban vagy befektetési finanszírozásban. A vállalati finanszírozás a leendő projekt NPV, IRR kiszámításával, míg a befektetési finanszírozás elemzésével megérti a befektetők számára a befektetések versenyelőnyeit, ha befektetnek egy nagyszámú versenyképes vállalkozás között.

A pénzügyi elemzés különféle formákban létezik, és néhány formát az alábbiakban tárgyalunk:

Példák pénzügyi elemzésre (Excel sablonnal)

Vegyünk egy példát a pénzügyi elemzés kiszámításának jobb megértéséhez.

Itt letöltheti ezt a pénzügyi elemzési példa Excel sablont - Pénzügyi elemzés példa Excel sablon# 1 Pénzügyi elemzési példa - Likviditási arány elemzése

Ez az időszerűség mérőszáma, amellyel a gazdálkodó egység képes lesz tisztázni küszöbön álló kötelezettségeit. Az egység hitelképessége attól függ, hogy hány likvid eszköz áll rendelkezésére. A kedvezőtlen arány bizonytalanságot jelentene a külső kötelezettségek teljesítése tekintetében, és ezzel kérdéseket vet fel a jövőjével kapcsolatban.

Ezt az arány-elemzést azonban a gazdálkodó egység fizetési ciklusának és a szezonális ingadozásnak kell figyelembe venni. Például - ha folyamatban van a fizetési ciklus, akkor nyilvánvalóan alacsony lenne a gazdálkodó egységgel járó készpénz, így nem adna helyes képet a pénzügyi helyzetről. Az arányok a következők lehetnek

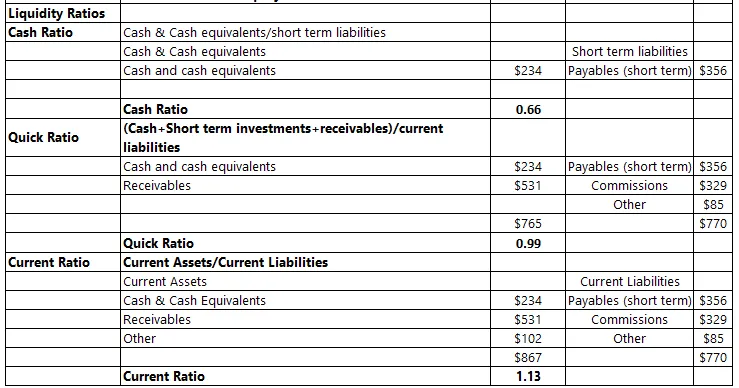

Készpénzarány

- A készpénzarány összehasonlítja a készpénz összegét a közvetlen rövid lejáratú kötelezettségekkel. Ha az üzleti tevékenységet ma felszámolnák, akkor elegendő-e a készpénz ahhoz a rövid lejáratú kötelezettséghez, amely akkor van?

Gyors arány

- A gyors arány a készpénz és a jövőbeni készpénz (az adósokkal szembeni követelések) mértéke a vállalkozás fennálló kötelezettségeinek visszafizetésére. A gyors eszközök olyan eszközöket foglalnak magukban, amelyek 90 napon belül készpénzre válthatók. Ez az arány jelzi a vállalkozás azon képességét, hogy fedezze felelősségi kötelezettségeit anélkül, hogy hosszú lejáratú eszközöket igénybe venne. Minél több az arány, annál jobb a vállalkozás képessége, hogy fedezze magát az előre látható kötelezettségektől

Áramarány

- A vállalkozás forgóeszközeit méri a rövid lejáratú kötelezettségek megfizetése ellenére. Ebben az esetben a jelenlegi vagy azt jelentené, hogy a következő évben készpénzre váltható, vagy a következő egy évben vissza kell fizetni. Az egyik legfontosabb mutató a konszolidáció likviditási képességének vizsgálata.

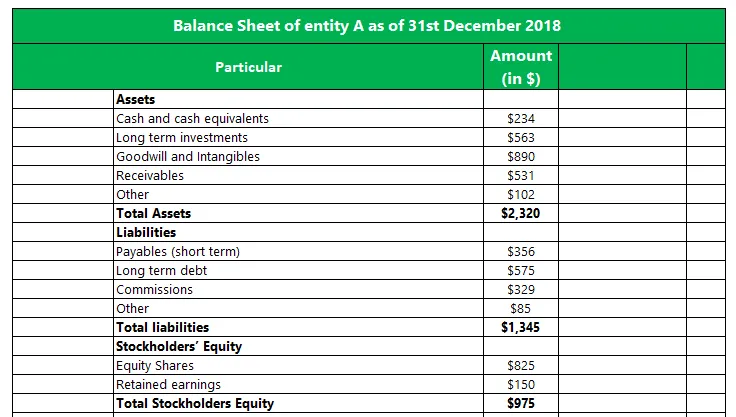

Az alábbi példa az A entitásra és a likviditási mutatók meghatározására vonatkozik egy adott időpontra:

# 2 Példa pénzügyi elemzésre - Trendelemzés

Ez az eszköz egy adott változó teljesítményét ábrázolja egy bizonyos ideig, hogy megtudja a különféle jellemzőket, előre jelezze a jövőbeli cselekvési irányt, és körülölesse a módszereket, figyelembe véve egy ilyen tendenciát a közeljövőben.

Például: ha az aggodalomra okot adó haszon évente körülbelül 5% -kal csökken, akkor indokolt ellenőrizni az ilyen mozgást befolyásoló tényezőket. Ennek okai lehetnek külső tényezők, például a piaci feltételek megváltozása, vagy belső helyzetek, például a költségek növekedése vagy a bevétel csökkenése. Először a tendenciaelemzés megmutatja nekünk az okot, majd azt jelzi, ha az ilyen mozgás a jövőben is folytatódni fog. Ha az elemzés után megállapítást nyer, hogy a belső tényezőknek nagyon kevés köze van a mozgáshoz, és hogy ez kívül esik a cég ellenőrzése alatt, akkor intézkedéseket kell hozni annak biztosítására, hogy a kedvezőtlen mozgás minimális legyen. Ez magában foglalhatja bizonyos új eszközökkel kapcsolatos kiadásokat és / vagy megváltoztathatja a meglévő folyamatokat.

Általában a tendenciaelemzést vonaldiagramok ábrázolják, amelyek jó vizuális médiumot képesek megérteni az időszakban bekövetkező változások során.

# 3 Pénzügyi elemzési példa - Megtérülési ráta elemzése

Ezt általában tőkevásárlási döntéshozatali eljárás esetén alkalmazzák. A megtérülési ráta annak a megtérülésnek a mértéke, amelyet az új eszköz fog biztosítani a rá fordított költségek fölött. Ezt az elemzést két szakaszban lehet elvégezni:

Elővásárlás: Ez jelzi azt az elvárt hozamot, amelyet egy eszköz egy adott időszak alatt meghoz. Ha a hozam meghaladja a meghatározott megtérülési ráta alapján történő diszkontálás költségeit, akkor érdemes befektetni az eszközbe.

Vásárlás utáni: Miután az eszközt felhasználták a gyártásban, a vezetés esetlegesen elvégezheti az eszköz hozamának utólagos elemzését, és összehasonlíthatja azt az elvárásokkal, amelyek kezdetben az eszközből származhatnak. Abban az esetben, ha a hozam nem haladja meg a jelet, akkor a vezetés dönthet úgy, hogy valószínűleg úgy dönt, hogy a jelenlegi piaci áron eladja, és olyan alternatív megoldást talál fel, amely hozzájárulhat a jobb hozamhoz.

Következtetés

A pénzügyi elemzés fontos a döntéshozatal szempontjából, legyen az akár a vezetés, akár a potenciális befektetők. Segít megérteni az entitás jelenlegi állapotát, és egyszerűsíti az azonos iparági entitások összehasonlítását. Ezenkívül jövőbeli előrejelzéseket lehet készíteni, amelyek elősegítik a vezetés döntéseinek meghozatalát.

Az elemzés azon időtartam függvénye, amelyen elvégezték. Előfordulhat, hogy egy entitás átmeneti válságon megy keresztül. Az elemzés ezen a ponton kedvezőtlen lesz. Tekintettel arra is, hogy az entitás miként teljesített a múltban, nem feltétlenül jelenti a legjobban azt, hogy hogyan fog teljesíteni a jövőben.

Ajánlott cikkek

Ez egy útmutató a pénzügyi elemzési példához. Itt tárgyaljuk a likviditási mutató elemzés, a trend-elemzés, a hozamráta elemzés bevezetését és gyakorlati példáját, valamint részletes magyarázatot és letölthető Excel sablont. A további javasolt cikkeken keresztül további információkat is megtudhat -

- Példa a megerősítő torzításra

- Rögzített költségek példa

- Vertikális integrációs példa

- Saját tőke példák